相続税対策商品大解剖 vol.2

生命保険

生命保険は身近な金融商品であり、特に終身保険は相続税対策に多く利用されてきた。

理由は、生命保険の非課税枠である1000万円+500万円×法定相続人の数、という効果がわかりやすいことが大きいだろう。また、死亡保険金の受取人を指定することで、遺産相続の争いを緩和する、という効果も大きい。

今回は、生命保険に関する相続対策について紹介するとともに、ベールに包まれたオフショア(海外)生命保険についても触れてみたい。

INDEX

生命保険による相続対策 きほんのき!

契約者・被保険者・受取人

まずは、生命保険の契約の仕方によって、かかってくる税金が違ってくるということを抑えておく必要があるだろう。

「生命保険を利用した相続対策」を考えるときに前提となっているのは、「保険料を負担する人(契約者)が亡くなった時(契約者=被保険者)に、相続人が保険料を受け取る(受取人)契約となっている場合である。

保険料を負担する人が亡くなった本人以外の場合、その保険料を負担していた人が保険金を受け取ると「一時所得」、負担していない別の人が受け取ると「贈与」とみなされるので、注意が必要だ。

確実に相続させるために

生命保険を相続対策で利用する場合のメリットとしては、生命保険の非課税枠のほかに、「遺産分割の争いを回避し、確実に特定の相続人に遺産を遺(のこ)す」ことがあげられる。生命保険の受取金は受取人の固有の財産となるために、遺産分割協議を経ずに受取人が保険会社に請求することで受け取ることができる。

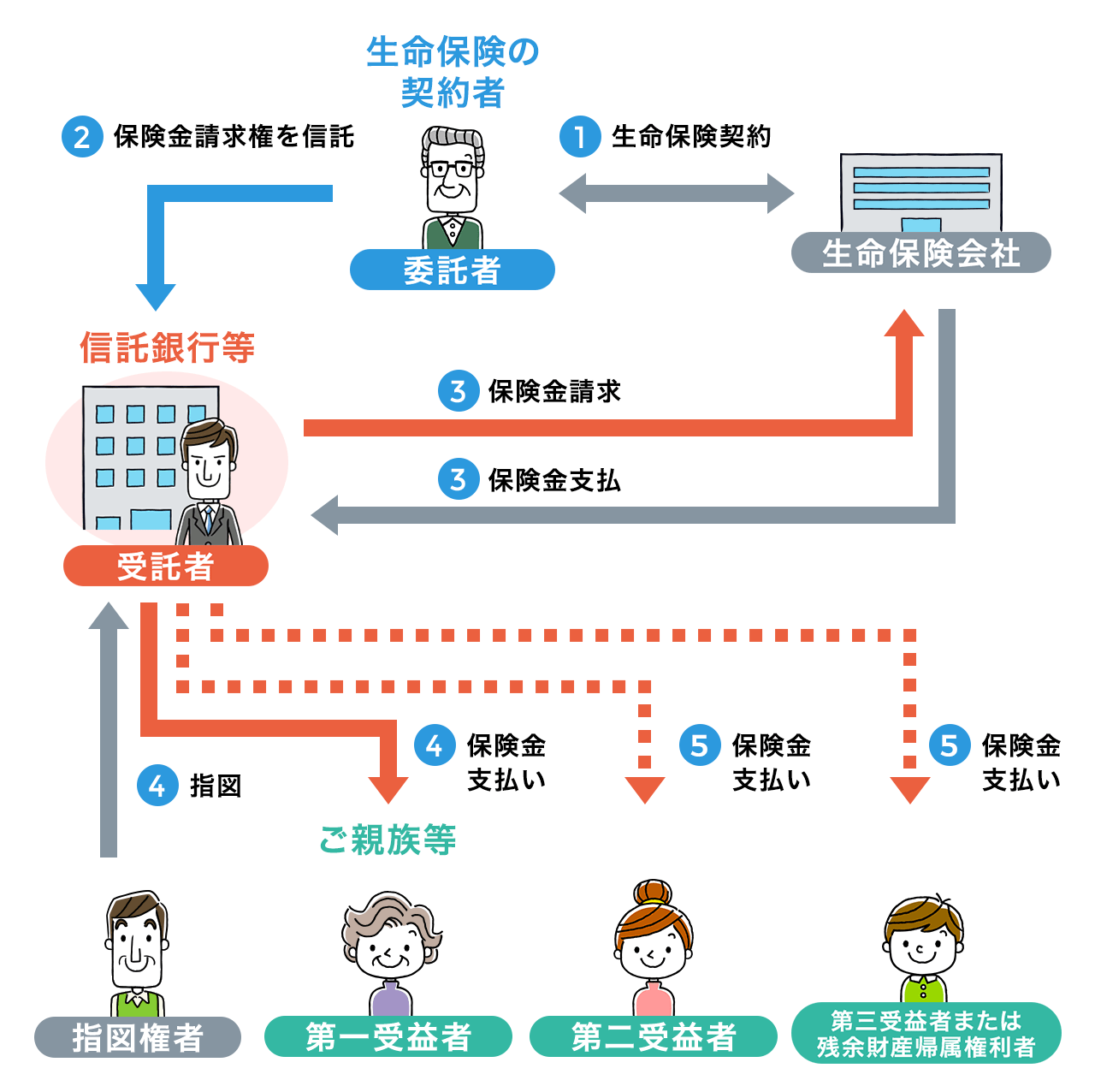

また、近年では、「生命保険信託」により、財産管理の難しい高齢者、障がい者、未成年者などに対して、保険金を原資に生活費を毎月支払う、という手法も可能になった。

※生命保険信託の仕組み 「一般社団法人信託協会」HPより

生命保険と遺留分減殺請求について

「遺留分」とは、残された相続人の生活を守るために、最低限の遺産を相続できる制度である。亡くなった人の親(直系尊属)のみが相続人の場合は、相続財産の1/3、相続人に配偶者や子がいる場合は1/2が遺留分として認められる。

そして、遺言書で相続人の一人や他人に贈与(遺贈)するような指示がある場合など、相続人が遺留分よりも少ない金額しか相続財産を受け取れない場合に、贈与を受けた者に遺留分を内容証明郵便等で請求する行為が「遺留分減殺請求」だ。

生命保険とのかかわりで問題となるのは、相続人の一人を生命保険の受取人したとき、他の相続人が「自分の受け取り分が少ない!」として、遺留分減殺請求ができるのか?という話である。

この点について判例は、原則として、遺留分減殺請求権の対象とならないとしている。例外として、受取人が相続人で、諸々の事情を考慮し、「到底見過ごすことにできないほどの特段の事情」がある場合、特別受益として、相続財産に持ち戻す、としている。

「原則として、遺留分減殺請求権の対象とならない」と判断されたことは相続対策に生命保険を利用する際の安心材料となるだろう。

オフショア生命保険とは?

生命保険が相続対策として注目されるのは、国内の商品のみではない。富裕層を顧客とするコンサルタントやプライベートバンカーの間では、海外の生命保険もよく提案されているようだ。

海外の生命保険は「オフショア生命保険」と呼ばれ、多くの富裕層の間で人気の商品となっている。それもそのはず、日本の生命保険に比べて、保険金額が支払保険料に比して格段に高額であったり、投資回りとしてもかなり魅力的であったりするからだ。

仕組みとしては、生命保険証券を担保に、プライベートバンクから融資を引き出せる、ということが、国内の生命保険と大きく異なる点である。これにより、融資を受けている分は実質的には保険料ではなくて運用資金となる。このような手法で、解約返戻金が100%になる年数を国内の生命保険よりもずっと早期とすることが可能となり、運用商品としても魅力的な商品として組み立てられているようだ。

保険業法上の位置づけ

オフショア生命保険は、日本国内で加入することはできない。それは、保険業法186条に、営業許可を受けた日本の保険会社しか、国内で営業活動や契約行為を行うことができないという規定があるからだ。さらに日本国内で認可されていない生命保険に加入する場合には、加入者は「内閣総理大臣の許可」が必要だ、とも規定されている。

この条項があるために、オフショア生命保険はグレーだ、といわれるが、実際のところは、香港やシンガポールに出向いて、現地の金融機関で保険契約を締結しているケースが後を絶たない。多くの場合は個別にオフショア法人(現地法人)を設立して、本条項を回避しているようだ。

相続税法上の位置づけ

オフショア生命保険に関する保険業法186条が形骸化している他に、2007年より前には、オフショア生命保険の保険金は「一時所得」であるという解釈であったため、相続税よりも相当安い額の所得税・住民税で済む、という大きなメリットがあった。このため、富裕層はこぞって海外への生命保険加入ツアーに参加し、相続税対策のためのオフショア生命保険に加入したものである。

しかし、2007年の相続税法改正で、オフショア生命保険も「みなし相続財産」に組み入れられることになり、国内の保険金と同様となった。

それでも魅力的なオフショア生命保険

相続税法上のメリットが薄れたとはいえ、投資商品としても、保険商品としても、オフショア生命保険は魅力的だ。投資先に迷っている富裕層の方は一度投資を検討してみてはいかがだろうか?