JOL最前線(前編)

JOL最新動向

ジャパン・オペレーティング・リースという言葉をご存知ですか?

業界用語では略してJOL(ジェイ・オー・エル、ジョル)やJOLCO(ジョルコ)などと呼ばれるこのファイナンススキームは、税効果を享受する節税商品として長い間市場に提供されてきました。

もっとも、商品を紹介する際には、金融商品取引法における「勧誘」条項に該当することを回避しなければならないため、ネットで広告を出したり、出資を募集したり、あるいは商品概要の資料を手に入れることはできません。そのため、限られたルートで限られた投資家にのみ案内されてきました。

今回は、その知られざるJOLの最前線をお届けします。

INDEX

「ジャパン」オペレーティング・リースといわれるわけ

オペレーティング・リース

オペレーティング・リースとは、リース取引のうち、いわゆる税務上の「ファイナンス・リース」に該当しないもの、と定義されています。リース期間終了後の残価を設定してリース料を定めるためリース料が安価であること、また、借り手の会計上オフバランス取引となるために財務上バランスシートが軽くなるといった利点があります。

もっとも、残価についてはリース期間終了時の公正市場価格に基づいて算出されるために、リースの対象はそのような市場性を有する物件に限られます。結果、オペレーティング・リースは、航空機、船舶、自動車、工作機械、建設機械、製造設備などに広く利用されています。

特有のニーズと強み

さて、このようなオペレーティング・リースが金融商品として出資募集されるときのスキームが、「ジャパン」オペレーティング・リースと呼ばれるのはなぜでしょうか?

それは、JOLあるいはJOLCOと呼ばれるスキームが、日本の税制を活用した特別なスキームだからです。

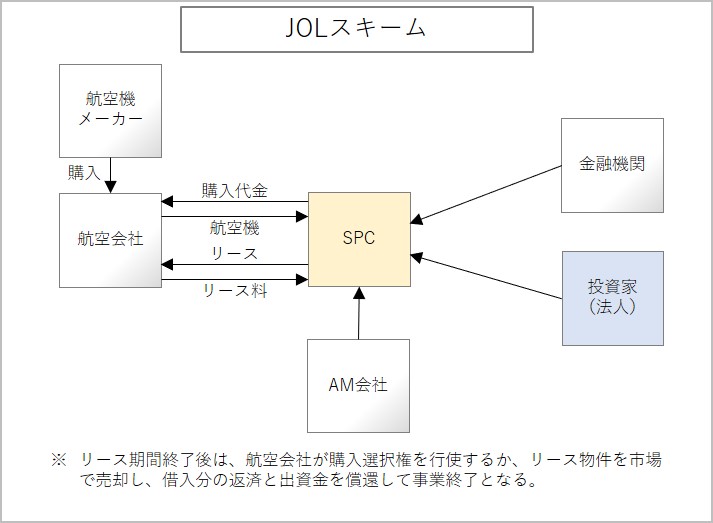

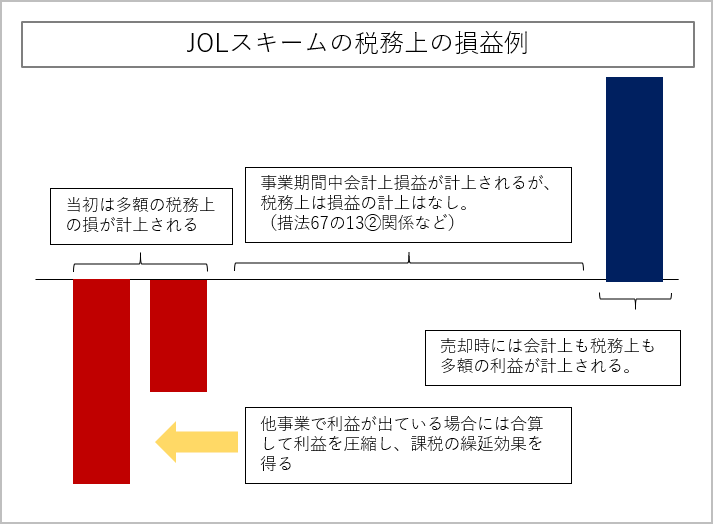

すなわち、投資家は匿名組合出資方式でSPC(特別目的会社)に出資し、出資金と借入を原資に航空機等を購入・リースしますが、物件の減価償却が大きいために、SPCの決算は多額の赤字となります。

匿名組合方式で出資した投資家(法人)は、出資割合に応じて、SPCの会計上・税務上の赤字を自らの法人の決算に取り込むことができるため、ほかの事業で得られた利益と合算して、利益を圧縮することができるのです。

リース期間終了後は物件を売却し、その際に利益が出ることから、その時点で投資家にも利益が計上されるので、トータルでの利益は変わらないということになるのですが、利益を出すポイントを先延ばしにして、利益が出た時点で退職金を得る、などの税対策がしやすくなる、という大きな利点があります。

この税効果のために、「JOL」は伝統的に一部の熱烈なファンに支えられてきた商品でした。リース収入によって得られる利回りを比較的重視しないこともあって、強気なローン金利でも受けられる、また機体自体がやや高額の仕入となったとしても対応可能である、など組成上の特有の強みがあったために、この種類の投資スキームについては、「ジャパン」・オペレーティング・リースと特別の呼び方が使われるようになりました。

JOLとJOLCO

さて、JOLとJOLCOという言葉が出てきましたが、以前はあまり区別してきませんでした。

「CO」とは、「コール・オプション(購入選択権)」の略で、借主に対して、リース終了後にあらかじめ定められた価格で物件を購入することができる権利が付与されていることを指しています。

この種類の投資スキームではほとんどのスキームに「コール・オプション(購入選択権)」が付与されていたために、あまり区別していなかったのですが、最近では一部、購入選択権がついていないものも現れています。そのため、購入選択権がついているスキームを、あえてJOLCOと呼称することもあります。

JOL市場規模が年々増大

矢野経済研究所の調査によるとJOLの2017年度市場規模は4,201億円、2018年は5,023億円に拡大する見込みとのことです。この市場規模は、出資金総額ベースで調査されており、実際は金融機関からの借り入れが60%~70%ありますので、JOL関連のファイナンスはトータルでこの2~3倍であると予測されます。2012年の市場規模が1,942億円であったことから、ここ5年間で2倍以上に膨らんだ計算です。

太陽光発電が下火になり資金が流入

市場規模が年々増大している最も大きな理由は、太陽光発電に代表される、特別税制を活用した課税の繰り延べ効果が期待できる投資が2012年以降爆発的に広まり、税効果を考慮した新規投資の手法が一般化したことが大きな要因でしょう。

JOL投資商品は以前よりリース会社を中心としたファイナンス会社が供給の担い手となっていましたが、10年前では市場規模は1,000億円から2,000億円の間ぐらいとなっており、投資家はごく限られた層にとどまっていました。

しかし、再生可能エネルギー投資に適用されるグリーン投資減税(現在は縮小もしくは廃止)によって潜在顧客の開拓が大きく進みました。課税の繰り延べによる税効果の旨味を知った一般投資家(多くは利益を潤沢に出している中小企業)の投資意欲は衰えず、金融機関の融資攻勢も手伝って税効果を考慮した投資が一気に広まりました。

その後特別税制の旨味がなくなった結果、行き場を失った投資意欲の矛先がJOL投資に向けられたために、JOLの市場規模は年々増大し続けているのです。

旅客機需要の増大も大きく寄与

さらに、旅客機需要の高まりも見逃せない変化です。旅客機の需要は基本的には人口動態に影響を受けますが、特に中国や東南アジアの新興国を中心に中間所得層の人口が爆発的に増えた結果、旅客輸送の需要が大きく増加しています。

アジア太平洋地域では、2017年現在の旅客機数は6,987機ですが、20年後の2037年には16,474機になると予測されています(民間航空機に関する市場予測2018-2037)。

この結果、旅客機に関するファイナンス需要も高まり、JOLスキームが利用されるケースが増えたということが考えられます。

いろいろな物件に活用されるスキーム

さて、JOL市場は今後も安定した大きな市場として成長していくでしょう。JOLが使われる対象というと、航空機、船舶、コンテナが一般的ですが、近年ではいろいろなものに利用されています。次回は、JOLのスキームを利用した様々な商品について見ていきましょう。

あわせて読みたい!