IoT事業投資 vol.4

即時償却も可能!中小企業経営強化税制

従来のコインロッカーや宅配ロッカーは、設置費用が200万円~300万円と高額であったため、事業投資には向かないものであった。

前回のコラムで紹介した「SPACER」は、IoT技術を活用することにより、スマホアプリと連携した鍵の受け渡しシステムや決済システムを実装することで、ロッカー本体の設置費用を最小限に抑えることに成功している。これによって収支が投資に見合うようになり、新しい事業投資のカタチが実現された。

さらに「SPACER」への投資(設備投資)をすると、一定の要件を満たす場合には、中小企業経営強化税制を活用することにより、法人税(個人事業主の場合は所得税)について、設備の即時償却又は取得価額の10%の税額控除が選択適用できる。

今回は、中小企業等経営強化法に基づく支援措置のなかで、法人税(個人事業主の場合は所得税)に関するものにスポットを当ててみよう。

INDEX

即時償却も!中小企業経営強化税制

中小企業庁のホームページからダウンロードできる資料のなかには「中小企業経営強化税制」というネーミングが使われているが、この税制は、「中小企業等経営強化法」に基づく特別税制である。

中小企業が「経営力向上計画」を策定し、担当省庁に認定を受けることで、中小企業の設備投資などを税制面、および金融面によりバックアップが受けられるという制度で、中小企業の生産性をアップすることを目的としている。

「中小企業等経営強化法」自体は、設備投資のみに着目しているわけではなく、マーケティング・財務管理の高度化、人材育成などについても経営力向上計画に反映させ、認定を受けることによって、金融支援や補助金採択における優先的な措置を受けられる道を拓くことで経営支援をしようとするメニューも存在する。

しかし、何と言っても魅力的なのは、新規の設備投資を行い、事業の用に供した際に、即時償却又は取得価格の10%(資本金要件あり)の税額控除を選択適用できることだ。

特別税制適用の要件

この特別税制を適用するためには、以下の要件を満たす必要がある。

1、 青色申告書を提出する中小企業者等であること

2、 平成29年4月1日から平成31年3月31日までの期間であること

3、 担当省庁の認定を受けた「経営力向上計画」に基づき「一定の設備」を新規取得等すること

4、 「指定事業」の用に供すること

この「一定の設備」の要件には「A類型」と「B類型」がある。どちらの類型で申請するかによって手続きが異なることから注意が必要だ。

A類型:生産性向上設備

A類型で申請をする場合には、取得する設備(機械装置、工具、器具備品、建物付属設備、ソフトウエア)を取り扱う工業会に対し、メーカーから証明書を申請してもらう手続きが必要となる。その設備の要件は以下の2つだ。

1、 一定期間内に販売されたモデルであること

2、 経営力向上に資するものの指標(生産効率、エネルギー効率、精度など)が旧モデルと比較して、年平均1%以上向上している設備

つまり、最新モデルである必要はないが、一定の期間内に販売された比較的新しいモデル(機械装置:10年以内、工具:5年以内、器具備品:6年以内、建物附属設備:14年以内、ソフトウエア5年)を取得する必要があるということだ。

さらに、第2の要件については、同一のメーカーで販売された旧モデルの製品と比較して、何かしら生産性に関係する指標が年平均1%以上(例えば3年前のモデルに比べて3%以上)向上している必要があるというものである。

場合によっては高いハードルとなるが、指標についてはかなり柔軟にとらえられており、申請者が設定した指標が認められる場合も多い。詳細については、工業会と協議しながら進めることになる。

税制を利用する際に注意したいのが、新たに購入する設備が税務上どの区分で資産計上されるのかということをあらかじめ顧問税理士と協議しておく必要があるということだ。工業会によっては、その資産計上区分(減価償却資産としての区分)を確認した旨の書面(メール文書など)を添付する必要があるところもある。

これは、資産計上区分によって、「一定の期間」の要件が異なるために、申請時と会計処理が異なっていたために特別税制の適用ができなかったケースが実際にあったことから、申請時において厳密に検討する必要があるのである。

B類型:収益力強化設備

B類型で申請をする場合には、定まった計算式により算定された「投資利益率」が、年平均5%以上となることが見込まれることについて投資計画を策定し、経済産業局から確認を受ける必要がある。

この申請時には、公認会計士又は税理士から投資計画案について事前確認書を発行してもらい、さらに所轄の経済産業局に出向いて面談、およびB類型の要件の確認書の発行申請を行う、ということが必要になる。

A類型に比べ、事業者にとってはやや手続きが面倒であるが、顧問会計士・税理士の事前確認書があれば、それほどハードルの高い手続きではない。

申請スケジュール

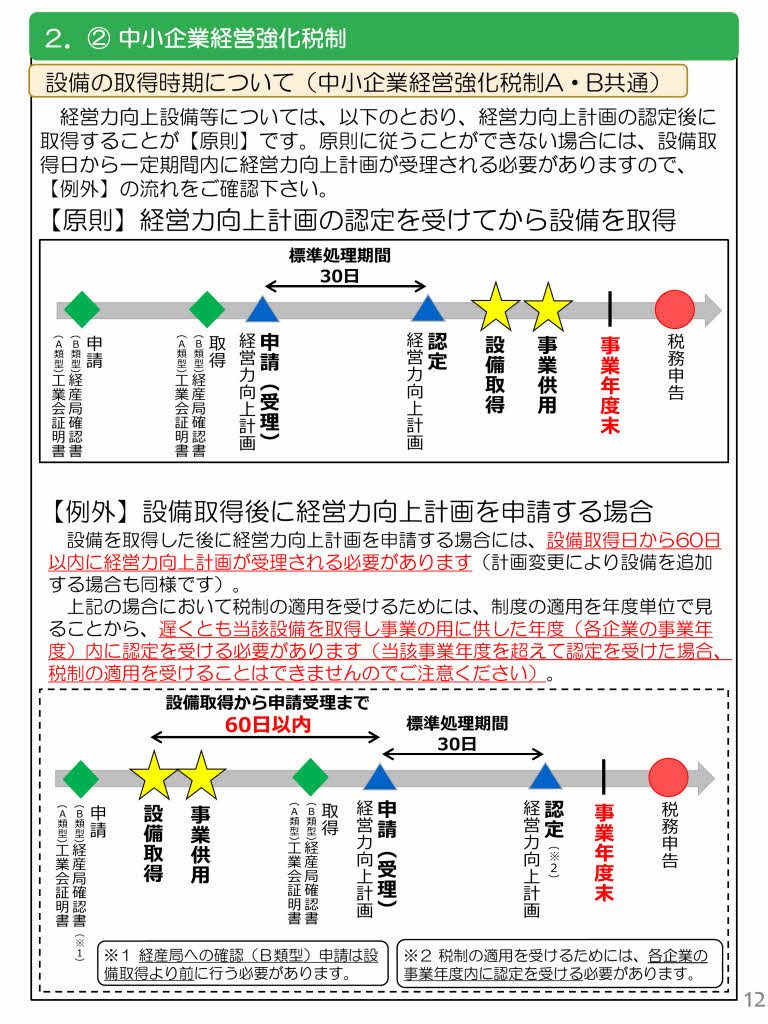

A類型、B類型ともに、事業年度末にまでに、①工業会証明書(A類型)、経産局確認書(B類型)を取得、②経営力向上計画の認定(標準処理期間30日間)、③設備を取得・事業に供することをすべて完了しなければならない。①の手続きについては30日~45日程度を要することから、投資決定は、事業年度末前からおおむね2.5か月を見込んでおいたほうがいいだろう。

例外的に、設備の取得が、経営力向上計画の認定の前になる場合には、設備取得・事業共用から60日以内に経営力向上計画の申請受理が必要となる。

※ 中小企業庁資料の申請スケジュール

SPACER事業投資に中小企業経営強化税制を活用しよう!

この税制のメリットは、新規事業に関わる設備投資であっても要件を満たせば税制の適用が可能であるということだ。肝心なのは、SPACERが設備の要件を満たすかであるが、B類型の要件は問題なくみたし、またA類型についても証明書が発行されている。

即時償却のメリットが得られる数少ない税制の一つであるため、ご興味のある方はぜひ新規の事業投資を検討してみてはいかがだろうか。

商業・サービス業・農林水産業活性化税制の適用も

即時償却までは必要ない、という事業者には、「商業・サービス業・農林水産業活性化税制」の適用も可能だ。こちらは、取得価格の30%の特別償却又は7%の税額控除を受けることができる。収益力向上計画の認定よりも手続きは簡易なもので済むために、こちらも十分検討に値する制度である。

IoTが変える新たな事業投資

コラム連載の最後は、IoT事業投資を最大限活用するための政府のバックアップをテーマに取り上げた。第1回~第4回までを合わせて読んでいただくことで、IoT事業投資というものがどのようなものか、イメージがつかめたのではないだろうか。

今後、IoT、AI、さらにブロックチェーン技術によるスマートコントラクトが広がれば、ご紹介したような「モノ」投資と事業投資のあいだを突いたような事業投資はさらに一般化することになるだろう。今後の動向に注目したい。